L'imposta di successione e donazione

L'imposta sulle successioni e donazioni si applicano alle successioni di chi è deceduto a partire dal 3 ottobre 2006 e alle donazioni stipulate dal 1° gennaio 2007. Le successioni di chi è deceduto prima del 3 ottobre 2006 sono tassate ancora con le regole precedenti, anche se la dichiarazione di successione viene presentata dopo l'entrata in vigore della riforma.

Le imposte si applicano:

- per quanto riguarda le successioni, su tutto il patrimonio lasciato dal defunto, inteso come differenza tra attività e passività, con le sole eccezioni espressamente previste dalla legge;

- per quanto riguarda le donazioni, su tutti i beni che ne sono oggetto, con le sole eccezioni espressamente previste dalla legge.

Sono tassati i immobili di qualsiasi genere (fabbricati abitativi e strumentali, terreni agricoli e terreni edificabili), i beni mobili (comprese barche e aeromobili, ma escluse auto e moto), il denaro, i gioielli, le opere d'arte, i crediti, i conti correnti, gli investimenti (azioni, obbligazioni, fondi) e in genere qualsiasi rapporto bancario; i titoli di Stato o equiparati sono esenti dall'imposta di successione, ma sono tassati in caso di donazione. A proposito dei rapporti bancari intestati al defunto, ricordiamo che le banche devono sempre chiedere la prova della presentazione della dichiarazione della successione prima di metterli a disposizione degli eredi.

Sono tassate anche le aziende e le partecipazioni in società di ogni genere (escluso l'avviamento), a meno che ricorrano le condizioni previste dalla legge per applicare l'esenzione a favore dei discendenti.

Per quanto riguarda l'imposta di successione, sono deducibili dall'attivo ereditario le passività. Esse consistono anzitutto nei debiti che aveva il defunto alla data della morte, purché risultanti da atto scritto avente data certa anteriore all'apertura della successione, dalle scritture contabili obbligatorie (per i debiti inerenti l'esercizio di imprese) o da provvedimento giurisdizionale definitivo. Sono inoltre deducibili le spese mediche e chirurgiche sostenute dagli eredi per il defunto negli ultimi sei mesi di vita, se risultano da regolari quietanze, e le spese funerarie, risultanti da regolari quietanze, per un importo non superiore a euro 1.032,91.

Sono comunque previste franchigie a favore del coniuge, dei figli e degli altri discendenti in linea retta (un milione di euro), dei fratelli e delle sorelle (100 mila euro) e dei soggetti portatori di handicap riconosciuto grave (1.500.000 euro). In molti casi, dunque, l'imposta di successione e donazione non è dovuta, perché si rimane al di sotto della soglia di esenzione, e si pagano solo le imposte ipotecarie e catastali sugli immobili, se presenti.

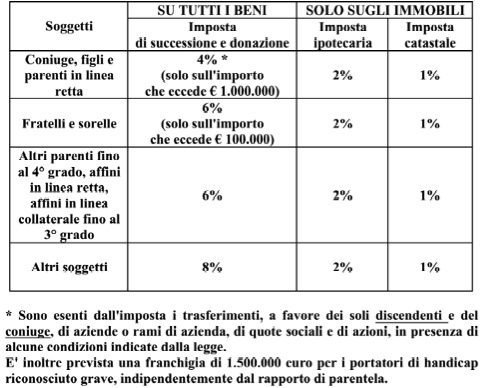

Le imposte sulle successioni e donazioni si applicano con tre aliquote (4%, 6% e 8%) differenziate in base al grado di parentela che gli eredi hanno con il defunto oppure tra donante e donatario.

Il coniuge e i figli (o parenti in linea retta) pagano il 4%, ma è prevista una franchigia, cioè una soglia al di sotto della quale non si paga l'imposta, di un milione di euro per ciascuno degli eredi o donatari, quindi di fatto la tassa del 4% si paga solo sulla quota che supera, per ogni singolo beneficiario, il valore di un milione di euro.

Fratelli e sorelle pagano una tassa del 6%, ma hanno diritto a una franchigia di 100 mila euro. Anche in questo caso la franchigia si calcola su ogni singolo erede o donatario.

Gli altri parenti fino al quarto grado, gli affini in linea retta, e gli affini in linea collaterale fino al terzo grado pagano il 6%, senza alcuna franchigia. Si paga quindi fin dal primo euro ereditato o ricevuto in donazione. Questa categoria comprende nipoti e pronipoti (discendenti dei fratelli), zii e prozii, primi cugini, generi e nuore, suoceri e cognati.

Tutti gli altri soggetti, quindi i parenti più lontani e gli estranei, pagano una tassa dell'8%, anche in questo caso senza alcuna franchigia.

Come abbiamo visto, la legge prevede per alcune categorie di eredi e donatari delle franchigie, cioè delle soglie di valore al di sotto delle quali l'imposta non deve essere pagata.

Le franchigie sono previste solo a favore del coniuge, dei figli, dei parenti in linea retta, dei fratelli e sorelle e dei portatori di handicap grave.

Coniuge, figli e parenti in linea retta hanno diritto a una franchigia di un milione di euro per ciascuno degli eredi o donatari.

Fratelli e sorelle hanno invece diritto a una franchigia di 100 mila euro per ciascuno degli eredi o donatari.

I portatori di handicap riconosciuto grave (ai sensi della legge 5 febbraio 1992, n. 104), hanno sempre diritto a una franchigia di 1.500.000 euro, indipendentemente dal rapporto di parentela con il defunto o il donante.

Queste franchigie si calcolano sempre sul valore della donazione oppure della quota di eredità attribuita a ciascuno dei beneficiari, e non sul patrimonio complessivo lasciato dal defunto. Questo meccanismo fa sì che la franchigia aumenti al crescere del numero dei beneficiari. Per esempio, se il defunto lascia, oltre alla moglie, quattro figli, ciascuno di essi ha diritto alla franchigia di un milione di euro, e il patrimonio sul quale non si applica l'imposta arriva fino a cinque milioni di euro. Grazie alla franchigia, dunque, in molti casi il coniuge e i figli non devono pagare la tassa di successione e donazione, ma solo le imposte ipotecarie e catastali sugli immobili, se compresi nell'eredità o nella donazione.

Secondo l'Agenzia delle entrate, nel calcolo della franchigia si devono sempre calcolare anche le donazioni precedentemente ricevute dallo stesso soggetto. Quindi, se la donazione che ricevo oggi, sommata a quelle che ho precedentemente ricevuto dallo stesso donante, supera l'importo della franchigia, devo pagare l'imposta sulla differenza. Allo stesso modo, se il valore della mia quota di eredità, sommata alle donazioni che avevo ricevuto dal defunto quando era in vita, supera l'importo della franchigia, devo pagare l'imposta sulla differenza. Questa interpretazione è stata però recentemente messa in discussione dalla Corte di Cassazione (sentenza 6 dicembre 2016, n. 24940).

Solo per i figli, gli altri discendenti e il coniuge, è prevista anche l'esenzione dall'imposta di successione e donazione per i trasferimenti di aziende o rami di azienda, di quote sociali e di azioni. Se l'azienda comprende beni immobili, il trasferimento è esente anche dalle imposte ipotecarie e catastali. L'esenzione si applica solo in presenza di alcune condizioni espressamente indicate dalla legge.

Ricordiamo infine che i titoli di Stato, garantiti dallo Stato o equiparati sono esenti dall'imposta di successione, indipendentemente dal loro valore e dal soggetto che li riceve in eredità, ma sono tassati in caso di donazione. Sono inoltre esenti dall'imposta i veicoli iscritti nel pubblico registro automobilistico. L'imposta di successione non si applica neppure alle indennità spettanti agli eredi in forza di polizze di assicurazione sulla vita contratte dal defunto.

Oltre alla vera e propria imposta di successione e donazione, sul valore degli immobili compresi nell'eredità oppure donati si pagano le imposte ipotecarie e catastali, le stesse che paghiamo, per esempio, in caso di vendita.